依法足额纳税,是我们不可分割的责任与义务。我们企业不仅要做到财务制度规范,税款做到应缴尽缴,更加要负担起企业代扣代缴和普法宣传的责任。

最近审计部联合财务部,对全体员工及分公司进行了一场劳务报酬等个人所得税税目的培训。主要针对员工取得的一次性收入类别、报税方式进行培训。

审计部提到,之前在与分公司沟通中了解到,在对员工一次性劳务报酬进行报税时,员工提出疑问为什么不能分摊至每月进行报税,为此审计部做出解释:

包括劳务报酬所得、稿酬所得、特权使用费所得等一次性收入,以取得该项收入为一次,属于同一项目连续性收入的,以一个月内取得的收入为一次。这种情况是不能将劳务所得分摊至每月进行报税。

随后,审计部和财务部详细介绍了以上三种税目的税额详细计算方法,方便员工及分公司进行核算。

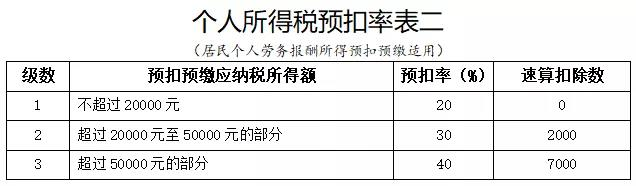

扣税方式 上述三种税目,均以收入减除费用后的余额为收入额进行预缴。其中,稿酬所得的收入额减按70%计算。预扣预缴税款时,每次收入不超过4000.00的,按800.00元计算。每次收入4000.00元以上的,按20%计算。 应纳税所得额计算公式 劳务报酬所得应预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数 稿酬所得、特许权使用费所得应预扣预缴税额=预扣预缴应纳税所得额×20% 预扣税率表 个人汇算清缴 年度终了后,纳税人汇总工资薪金、劳务报酬、稿酬所得、特许权使用费等四项综合所得的全年收入额,进行汇算清缴。应退或应补税额公式如下: 应退或应补税额 = [(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-符合条件的公益慈善事业捐赠)×适用税率-速算扣除数]-已预缴税额